¿Cómo funciona el Banco Grameen? ¿Por qué es diferente a todos los demás bancos? Primero quiero dejar claro que no soy banquero, no he sido formado como banquero ni pensé jamás convertirme en banquero. Por tanto, en lo que me vi involucrado fue en algo más o menos accidental, obligado por las circunstancias. Bangladesh se independizó en 1971. Nos ilusionó muchísimo. Finalmente habíamos salido de un tipo de relación que no funcionaba con Paquistán. Por fin podíamos tomar nuestras propias decisiones políticas, podíamos diseñar nuestra sociedad a nuestro gusto y convertirnos en la nación de nuestros sueños. Pero, como pasa con todos los sueños, especialmente con los sueños de las naciones recientemente independientes, se pueden convertir en pesadillas. No siempre se dirigen en la dirección esperada. Esto mismo pasó en los primeros años de Bangladesh. En lugar de mejorar nuestra situación económica, cundió la hambruna en el país. Muchas personas murieron de hambre.

En esa época yo daba clases en una de las universidades de Bangladesh. No sienta bien, no es agradable enseñar economía en el aula, explicarle a los alumnos las elegantes teorías y cómo pueden resolver todos los problemas económicos, para salir y no ver más que hambre y muerte. Uno se pregunta para qué valen las teorías económicas de libro de texto si no son útiles para las personas que están muriéndose o a punto de morir, y no por alguna enfermedad en particular: se mueren porque simplemente no tienen un poco de comida. Por tanto, me sentí muy inquieto, como muchos otros en Bangladesh que se sentían descontentos y desencantados con la forma en que iban las cosas alrededor de nosotros. Y pensé que no tenía sentido y que era totalmente inmoral enseñar aquellas teorías que no significaban nada. Sentí que quizás podía hacer algo: podía ser sencillamente un ser humano y ser útil a otro ser humano. No se necesita un certificado para ser útil a otro ser humano, y no se tiene que leer libros de texto para hacerlo. Una relación de humanidad es suficiente para ello.

Hice exactamente eso: fui por los pueblos buscando una oportunidad para ser útil. A lo mejor no era mucho, pero me iba a sentir mejor si hacía algo aunque fuese para una sola persona. Vi muchas cosas pequeñas, cosas que antes ignoraba. Mis libros de economía nunca mencionaron todo eso que tenía que ver con la realidad de la vida de los pobres, de las personas en Bangladesh. La universidad estaba tan sólo a unos pasos de aquel pueblo, pero casi nadie sabía cómo se desarrollaba la vida en ese lugar.

Vi cómo sufría la gente por no tener una cantidad pequeñísima de dinero. Tenían que pedir prestado el dinero a prestamistas, a usureros. Y los usureros se aprovechaban y convertían a estas personas prácticamente en esclavos, porque literalmente trabajaban para ellos. Lo poco que ganaban se lo quedaban los usureros y tenían muy poco para sí mismos. Así pues, tuve una idea. Si les podía proporcionar este poquito de dinero, probablemente las cosas iban a serles más fáciles. Por tanto, hice una lista de personas que necesitaban esta pequeña cantidad de dinero. Cuando la terminé, la lista contenía 42 nombres. La cantidad total de lo que necesitaban era veintisiete dólares. Fue impresionante para mí, porque como profesor de economía enseñaba sobre los planes nacionales de desarrollo de un país, cómo se elaboraba el plan quinquenal, cómo los planes quinquenales cambiaban la calidad de vida de los pobres en Bangladesh. Allí hablamos de millones de dólares, de miles de millones de dólares de inversión. Nunca hablamos sobre menos de un dólar por persona para sus necesidades. Realmente era una gran sorpresa. No sabía qué respuesta podía dar en una situación como ésa. De todas formas, di los veintisiete dólares a esas 42 personas y les dije que devolvieran el dinero que debían a los usureros. Les dije que, utilizando ese dinero, podían seguir con su trabajo y guardar todo el dinero que generaran. Les dije que podían devolverme el dinero cuando estuvieran en condiciones de hacerlo. Pero la ilusión que se generó en esas 42 personas fue lo que me llevó a involucrarme en todo esto. ¡Estaban tan contentos! Para ellos parecía un milagro que alguien realmente les diera dinero sin las condiciones de los usureros. Y se me ocurrió la idea de que, si puedes hacer tan feliz a tanta gente con una cantidad tan pequeña de dinero, ¿por qué no hacer más de lo mismo?

Estaba planteando la forma de hacerlo cuando se me vino a la cabeza que, en lugar de hacerlo yo con mi dinero, debía intentar encontrar alguna solución institucional para que continuara con el proyecto aun cuando yo no lo pudiera atender. Las personas habrían establecido su derecho, por lo que podrían recibir el dinero cuando lo necesitaran. Así que acudí al banco. Se trataba del banco que estaba situado en el mismo campus donde daba clases.

Cuando propuse al director del banco que debía dar préstamos a los pobres del pueblo donde vivíamos todos, casi se cayó de la silla. No podía creer siquiera lo que le había propuesto. Dijo: “Es imposible, no se puede hacer”. “¿Qué tiene de imposible? Es una cantidad tan pequeña de dinero la que tendrá que dar que no les hará daño a ustedes”, contesté. “No es cuestión de hacernos daño. El dinero no es lo importante. No es la cantidad. Es sólo que, por principio, no puedo dar el dinero a los pobres”, me dijo. “Eso es muy curioso, porque se supone que se presta dinero a personas que lo necesitan, y ellos son los que lo necesitan”, repliqué. Me dijo: “No, aunque lo necesiten, no pueden conseguir un préstamo bancario porque no son solventes”. Tuvimos una gran discusión sobre quién merece recibir un crédito y quién no, pero se mantuvo en su postura de que un banco no puede prestar dinero a la gente pobre porque no tienen solvencia. Ésa fue la lección más importante para mí. Fue mi primera lección de banca, y se me ha quedado.

He estado luchando con esto durante los últimos veintiséis años, y probablemente seguiré intentando convencer al mundo de que los pobres merecen recibir un préstamo tanto como cualquier otra persona en el mundo. Los pobres son, en muchos casos, más merecedores de un préstamo que los ricos, especialmente en Bangladesh, donde los ricos que piden préstamos de los bancos no los devuelven y se salen con la suya: nadie puede tocarlos porque son personas poderosas.

De todas formas mantuve mi postura de que algún banco debía al menos intentar dar dinero a los pobres en el pueblo. No encontré ninguna forma de hacerlo, todo el mundo decía lo mismo. Finalmente, se me ocurrió una idea que funcionó. “Me ofrezco como aval. Firmaré todos sus papeles, darán el dinero a las personas que yo identifique y asumiré el riesgo. Así, todas sus reglas están aseguradas y me pueden dar el dinero”, propuse. Sonaba muy razonable, pero los bancos tardaron tres o cuatro meses en decidirse. Hizo falta que escribiera muchas cartas, con planes de cómo iba a hacerlo y cómo el banco iba a responder.

Finalmente, en 1976, después de acordarlo todo, di el primer préstamo a la gente a través del banco. El director me advirtió que el dinero nunca iba a volver, porque había cometido un error al dar dinero a los pobres. Le dije que asumiría el riesgo, que no tenía idea de si el dinero volvería, pero que creía que era legítimo hacerlo. Y lo hice. Afortunadamente para mí, se devolvió cada centavo. No tuve ningún problema. Y me encantó que fuera tan fácil porque todo el mundo me estaba metiendo miedo de que la cosa no iba a funcionar.

Cuando le dije al director de la Facultad que el préstamo había funcionado, éste replicó: “Bien, puede que haya funcionado en un pueblo, porque es pequeño y vas detrás de todo el mundo para que te lo paguen, pero si lo haces en dos pueblos no te lo devolverán”. Lo probé en dos pueblos, uno al lado del otro. Y funcionó. No le impresionó en lo más mínimo. “Quizá lo debes hacer en cinco pueblos”, dijo. Así que fui y lo hice en cinco pueblos, para convencerlo de que también funcionaba. Funcionó, pero tampoco quedó convencido. Cada vez que me parecía que el banco iba a aceptar ya el hecho de que los pobres merecían recibir préstamos porque me habían devuelto el dinero sin ningún problema, seguía aumentando el número de deudores que aceptaba. Y cada vez decía el director del banco que no, que tenía que experimentarse con otro número de pueblos.

Llegó el momento en que me pregunté ¿por qué intento convencerlo a él?, ¿por qué se habían vuelto tan importantes sus decisiones para mí? Al principio no tuve idea de si iba a funcionar o no, pero después de realizarlo unas cuantas veces, en muchos pueblos, me convencí de que lo que veía era lo correcto, de que lo que estaba comprobando era la realidad. Lo que él decía era algo totalmente fabricado, una completa mentira, una postura sin fundamento. ¿Por qué no crear mi propio banco, un banco que trabajara para los pobres? Así que me centré en eso, en averiguar cómo establecer un banco para los pobres.

Presenté mi propuesta al Ministerio de Hacienda de Bangladesh y no los convenció, porque pensaban que iba a crear más problemas para ellos. Me explicaron que ya tenían muchos bancos y que todos creaban problemas, porque daban dinero a los ricos que nunca se ocupaban de devolverlo, por tanto, ¿por qué establecer un banco para crear más problemas? Les dije que no pedíamos dinero, por lo que no debían de preocuparse: sólo queríamos su autorización. De todas formas, ésta tardó otros dos años.

Finalmente, nos convertimos en un banco, el Banco Grameen, en 1983, y empezamos a trabajar poco a poco para ampliarnos. Aprendimos muchas cosas, cosas que se dicen de una manera, se creen de una manera, pero la realidad de la situación nos enseña una historia completamente distinta. La primera se nos presentó con mucha claridad. Me enzarcé en una especie de batalla con los bancos existentes, los bancos convencionales, no sólo sobre la cuestión de prestar dinero a los pobres, sino particularmente a las mujeres, sin tomar en consideración si eran ricas o pobres. Mi alegato contra los bancos era que no sólo negaban préstamos a los pobres, sino que los negaban también a las mujeres. Di ejemplos de las estadísticas del sistema bancario de Bangladesh: de todos los prestatarios de todos los bancos, ni siquiera el uno por ciento resultaban ser mujeres. Algo no estaba bien en su sistema, que no podía satisfacer las necesidades de las mujeres. Argumentaban que no era verdad, que intentaban dar préstamos a las mujeres, pero que ellas no venían a pedirlos. Di ejemplos de sus reglas, según las cuales, si una mujer quiere pedir un préstamo, si acude al director con su proyecto, el director siempre le pregunta: “¿Lo ha consultado con su marido?” Si ella dice que sí, luego el director le pregunta: “¿Apoya él su proyecto?” Si le dice que sí, entonces el director responde: “Pues, ¿por qué no trae a su marido el lunes y podemos hablar del proyecto?” Pregunté: “¿Por qué el mismo director, cuando acude un hombre al banco con su propuesta, no le plantea una pregunta similar: ‘Lo ha tratado con su mujer?, ¿apoya ella su proyecto?’ Y finalmente, ‘¿por qué no trae a su mujer el lunes y hablamos del proyecto?’” Algo estaba mal en todo eso: era asimétrico. Se mantenía a las mujeres fuera del sistema. No pasó nada, no hicieron nada al respecto.

Cuando empecé mi trabajo quise asegurarme absolutamente de que la mitad de los prestatarios fueran mujeres. Se trataba de una decisión a propósito del debate que mantenía con los bancos en ese momento. Tomar la decisión fue mucho más fácil que ponerla en práctica.

Me enteré de esto de la forma más difícil, porque cuando acudí a las mujeres pobres en los pueblos de Bangladesh para convencerlas de que recibieran préstamos de nosotros, nos miraban con incredulidad: “¿Qué es lo que nos quiere dar?” Pensaban que estábamos intentando meterlas en algún lío, literalmente huían de nosotros. Una explicación que oía con frecuencia era que no sabían qué hacer con el dinero, ¿por qué iban a aceptarlo? “No quiero meterme en líos. Nunca he tocado dinero en mi vida, esto crearía un montón de problemas para mí”. Otro argumento frecuente era: “Mi madre me dijo cuando murió que nunca debía pedir prestado nada a nadie”.

Escuchamos eso y pensamos que debíamos hacer frente a estas posturas, por lo que ideamos una respuesta a la segunda explicación. “Sí, su madre era una persona muy sabia. Le dio los consejos correctos. Lo mejor que podía hacer era aconsejarle que no pidiera prestado nada de nadie, porque cuando murió su madre no existía el Banco Grameen. La única manera en que podía obtener dinero era a partir de los usureros, y si pide un préstamo a un usurero, su vida ha terminado. Es la esclavitud. Así que le dio un buen consejo. Pero puede usted estar segura de que si estuviera viva hoy, le aconsejaría enérgicamente que se uniera al Banco Grameen, porque sabría que es muy diferente de los usureros”. Luego le dábamos la explicación de lo que era el Banco Grameen y de lo que eran los usureros. Y seguimos desde allí. Eso las hacía pensar, en lugar de descartarnos totalmente de entrada.

De todas formas, tardamos seis años en llegar finalmente a un nivel en que el número de los prestatarios hombres y mujeres se equilibrara. Nos ilusionamos muchísimo. Finalmente lo habíamos logrado. Después empezamos a notar algo extraordinario: el dinero que llegaba a la familia a través de las mujeres se traducía en muchísimo más beneficio para la familia que la misma cantidad de dinero llegada a la familia a través de los hombres, en todos los casos.

En primer lugar, si la madre era la prestataria, invariablemente el beneficio del préstamo iba directamente a los hijos. Nunca se veía nada distinto. El impacto de los ingresos de la madre en los hijos y las hijas de la familia es muy visible. Otra cosa que se nota es que ella maneja el dinero que recibe del banco con muchísima precaución y cuidado. Eso viene de la propia experiencia que tiene como mujer en una familia pobre: desarrolla la habilidad de gestionar recursos escasos en la familia. A ella siempre se le da una cantidad muy pequeña, pero las exigencias que tiene que satisfacer con esa cantidad tan pequeña son enormes, así que tiene que estirar todo con mucho cuidado para que pueda satisfacer tantas demandas de la familia como sea posible. Así pues, cuando recibe el dinero aporta esa habilidad especial que ya tiene. Y tiene una visión a más largo plazo, e intenta salir de la situación de pobreza en que se encuentra de una manera muy sistemática. Trata de seguir los principios muy estrictamente para que nunca pierda ningún beneficio del préstamo que ha recibido. Así que, viendo este panorama, cambiamos nuestro planteamiento completamente. En lugar de ser equitativos, manteniendo a los hombres y a las mujeres en un nivel de igualdad, fuimos un poco audaces: desde ese momento en adelante íbamos a centrarnos sólo en las mujeres.

A la gente no le gustó, pero seguimos adelante y lo pusimos en práctica de forma sistemática. Esto frenó nuestro trabajo, porque encontrar mujeres para unirse al Banco Grameen fue un proceso muy lento. Hoy, el 95 por ciento de nuestros prestatarios son mujeres, y muchas de las cosas positivas que han ocurrido con el Banco Grameen se deben a ellas. Lo han hecho tal como es. Y estamos muy orgullosos de que han cambiado sus vidas, las vidas de sus familias y todo lo que tienen alrededor. Cuando vemos a una mujer pobre recibiendo un préstamo solemos preguntarnos qué hace con ese dinero si no tiene ninguna formación. Básicamente son mujeres analfabetas, ¿cómo pueden gestionar un negocio?

Cuando una mujer se entera de que su vecina se ha unido al Banco Grameen y se ha comprado una vaca y está criando la vaca, vendiendo la leche y ganando dinero, su mente se pone en marcha. Hemos funcionado a través del ejemplo: la idea de echar a andar un negocio la asusta, pero cuando se le presenta de forma concreta todo le parece más sencillo. Hoy día hay una gran variedad de actividades en las que están implicadas las mujeres en el Banco Grameen, y en ese camino han superado la pobreza.

El Banco Grameen es la institución más estudiada –el proyecto de investigación más grande– del mundo. Todos tienen curiosidad sobre lo que hacemos y quieren enterarse. Piensan que sólo estamos lanzando grandes afirmaciones, que no pueden ser verdad. ¿Cómo pueden los pobres cambiar sus vidas sólo con préstamos? Creen que debe de haber algo más, que exageramos u ocultamos información. Así pues, vienen y nos estudian. Algunos son estudios muy rápidos, otros son continuos y duran varios meses o un año, pero el resultado de todos es muy satisfactorio para nosotros, porque todos los investigadores hallan que la renta de los prestatarios aumenta de forma continua, y que los niños de estas familias están avanzando en muchos aspectos, especialmente en términos de nutrición.

La nutrición en las familias del Banco Grameen es mucho más alta que en las otras familias. Se ha demostrado una y otra vez. La mortalidad infantil es muy alta en Bangladesh, pero los estudios demuestran que se ha reducido en un 37 por ciento a lo largo de un periodo de diez años. No somos un programa de salud, ni un programa dedicado a la infancia, pero se crea algo en el sistema que ha hecho reducirse la mortalidad infantil sistemáticamente.

Las condiciones de la vivienda en familias del Banco Grameen también son mucho mejores que las condiciones en otras familias, porque el banco también ofrece préstamos para la vivienda. Cuando quisimos ofrecer este tipo de préstamos, todo el mundo decía: “Están locos. Dar préstamos para comprar una vaca es suficiente, pero si dan préstamos para la vivienda será un desastre. Una vaca da leche y se paga el préstamo vendiendo la leche, pero una casa no da leche. ¿Cómo se va a pagar el préstamo para la vivienda?” Insistí en que la forma en que vive la gente pobre –techos con goteras, suelos de lodo– perjudica la productividad. Si tuvieran un buen techo y un suelo seco, las mismas personas podrían trabajar más y cambiar sus vidas. Introduje el préstamo para la vivienda en 1984 y tuvo una gran acogida por parte de la gente.

Cuando hablo de préstamos para la vivienda no hablo de grandes cifras sino de cantidades muy pequeñas. Cuando empezamos, estos préstamos sólo eran de cien dólares y paulatinamente han ido aumentando hasta seiscientos dólares: una enorme cantidad de dinero para ellos, con la que construyen casas bonitas. Se sorprenderían ustedes de cómo esta cantidad de dinero puede dar lugar a una casa tan bonita, con un techo de estaño, cuatro pilares de hormigón, una letrina y un acceso al agua potable. Todo eso sale de los préstamos para la vivienda de entre trescientos y seiscientos dólares.

Hasta ahora hemos concedido más de medio millón de préstamos para la vivienda y no tenemos ningún problema. Es un préstamo a diez años, y lo pagan en plazos semanales. Las casas terminadas son para ellos unas estructuras increíbles, porque la forma en que vivían antes sólo era apta para los animales. La dignidad que eso les aporta es importante. Trabajan mucho para asegurarse de nunca saltar ninguno de los plazos de pago, para que puedan convertirse en propietarias de propio derecho de la casa que han creado.

Muchas personas siguen visitándonos. Muchos preguntan por qué no hacerlo en sus propios países, por lo que el microfinanciamiento ha empezado a extenderse. Existen actualmente casi cien países en los que hay programas de tipo Grameen, con los mismos resultados. Una vez más, me planteo la pregunta: ¿Es legítimo decir que los pobres no son aptos para recibir préstamos, después de haberlo demostrado una y otra vez, año tras año, mostrando con qué diligencia pagan su crédito y al mismo tiempo cambian sus vidas? ¿Puede decirse que los pobres no son solventes? Para mí es muy razonable decir que la verdadera pregunta que debe plantearse no es si los pobres merecen la confianza de los bancos, sino si los bancos merecen la confianza del pueblo.

Hemos creado una estructura de instituciones financieras a la que la mitad de la población del mundo no tiene acceso. Todas las instituciones financieras que hemos creado alrededor de nosotros sólo tratan con la mitad más alta de la población del mundo. La mitad más baja no tiene ningún acceso a todo eso. Probablemente ellos no saben lo que pierden, porque nacen en esta situación, no saben lo que es contar con servicios financieros de todo tipo.

Supongamos que todos nos despertáramos mañana y nos enteráramos de que todos los bancos, todas las instituciones financieras, han dejado de funcionar de repente. ¿Cuál sería nuestra sensación? ¿Cómo seguiríamos con nuestras vidas? Nuestras tarjetas de crédito no funcionan, los cheques no funcionan, los bancos no funcionan. Nada que tenga que ver con el sistema financiero funciona, ni la bolsa ni los fondos de inversión. ¿Cómo sería la vida? Sería como la de toda esa mitad de los habitantes del planeta que no tienen nada de esto.

Ahora, imagínense otro escenario. Supongamos que las personas que ahora rechaza el sistema bancario se despierten mañana y se enteren de que de repente cuentan con todo tipo de servicios financieros: tarjetas de crédito, chequeras, cuentas bancarias, bolsa. Su economía estaría en auge, vibrante, su actividad saldría a chorros. Y ya no serían pobres, porque las personas tienen su propia capacidad para cambiar sus vidas. Cada ser humano está dotado con una enorme capacidad, un enorme potencial, pero la sociedad no permite que ésta salga. Utilizo el ejemplo de un árbol bonsái. Es un árbol grande, pero al ponerlo en una pequeña maceta, sólo se convierte en un árbol pequeño. No crece más porque no tiene el apoyo para crecer. Las semillas son las mismas, pero debido a que el apoyo es muy pequeño, no crece. Los pobres son iguales que cualquier otro ser humano, con toda la capacidad que tiene cualquier otra persona, pero no tienen el apoyo de la sociedad. Por tanto, son pequeños. Y los miramos como negligentes: “Mira, no han crecido, son pequeños.” No nos sentimos responsables.

La pobreza no es obra de los pobres, sino del sistema que hemos creado alrededor de ellos. Tenemos que volver al principio y enterarnos de cuáles son las instituciones que los rechazan: ésa es la parte importante.

Hemos declarado el objetivo de desarrollo del milenio, y el mundo entero ha participado. Todos los líderes mundiales, todas las naciones, han firmado para reducir el número de pobres en el mundo a la mitad para el año 2015. No hay ninguna polémica, todo el mundo está de acuerdo, existe un consenso global. Pero, después de firmar el documento, ¿qué hacemos para lograrlo? Ésa es la pregunta que nos tenemos que plantear. ¿Qué estamos haciendo al respecto? Ya han pasado dos años y quedan trece, ¿vamos a llegar al 2015 y simplemente olvidarlo sin más, tal como hicimos –recordarán– en las décadas de los ochenta y los noventa? Educación para todos para el año 2000. Salud para todos para el año 2000. Muchas cosas para todos para el año 2000. Y el 2000 llegó y se fue. Ni siquiera nos molestamos en averiguar lo que habíamos logrado. Todo cayó en el olvido.

Espero que el 2015 no llegue y se marche de esta manera. Tenemos que tener mucho cuidado, trabajar mucho, para asegurar que este compromiso mundial se mantenga. Al intentar conseguirlo estoy seguro de que prestaremos mucha atención al microcrédito, porque es un instrumento que cambiará las vidas de los pobres radicalmente. Otro aspecto será la tecnología de la información. Si se logra llevar la tecnología de la información a los pobres, junto con el microcrédito, ambos serán herramientas muy potentes para ayudarlos a salir de la pobreza con su propia iniciativa, no la de otros. Sólo hay que llevarles los medios, y luego ellos cambiarán su propio mundo.

Ésta es la historia que quería compartir con ustedes. Espero que reflexionen sobre por qué no prestamos dinero a los pobres, por qué no les llevamos todas las demás facilidades que disfrutamos nosotros mismos.

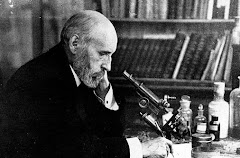

Muhammad Yunus

Félix Velasco - FVA Management Blog